2019年,长三角地区发展机遇与挑战并存。习近平总书记在2018年首届进博会上宣布长三角区域一体化发展上升为国家战略,长三角地区迎来新的重大战略机遇。但同时,也面临中美贸易摩擦及宏观经济下行等一系列挑战。2019年长三角地区经济发展总体呈现领先于全国增长态势,实现平稳较快增长,地区经济总量和经济发展质量稳步提升,一体化发展全面启动成效显著。

一、长三角三省一市经济运行情况

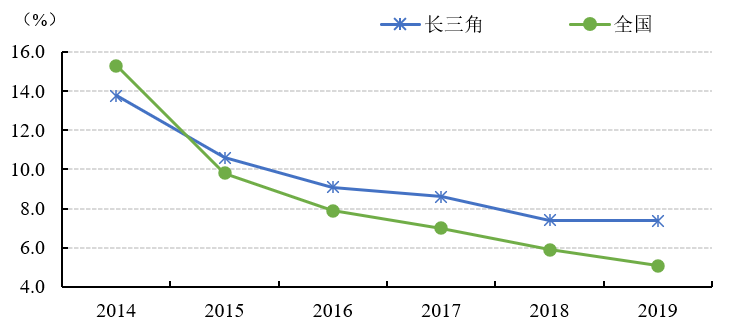

从整体来看,2019年长三角地区经济仍然保持中高速运行,并继续保持领先于全国平均增速的发展态势,但增速水平略低于2018年,呈现持续缓慢下行趋势。其中投资、消费和出口三驾马车增速呈现不同程度的下降,但内部结构渐趋优化。

1、地区经济发展平稳,增长速度缓慢下行

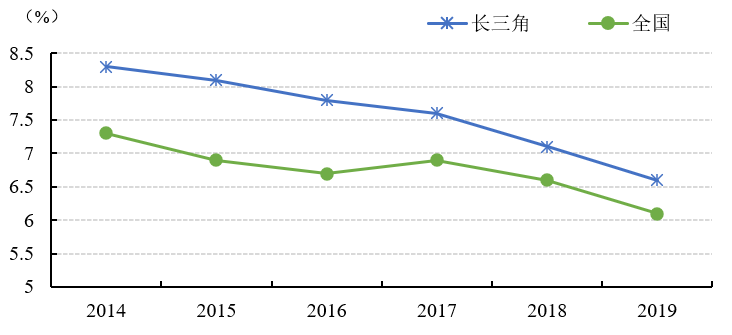

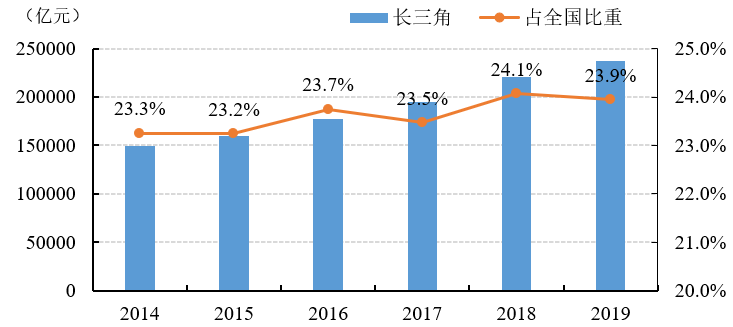

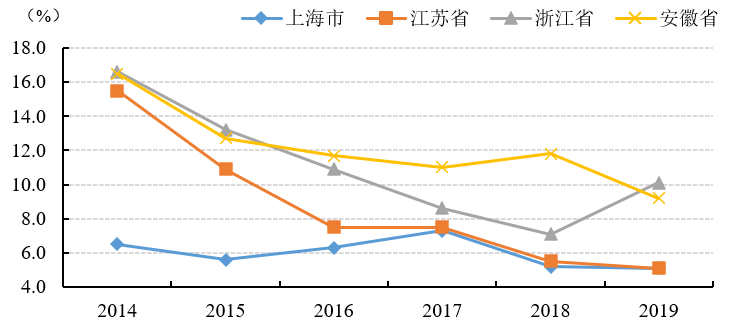

2019年,长三角地区经济运行整体呈下行趋势。年内各季度,地区经济总体呈现下降趋势,年末经济增速低于年初0.4个百分点,全年三省一市地区生产总值平均增长6.6%,较上年地区经济增速下降0.5个百分点,降幅较上年保持一致。但是,2019年长三角地区经济仍保持领先全国的发展态势,总体实现了平稳较快增长(详见图1)。

图1 长三角地区与全国经济增速(2014-2019)

资料来源:2014-2019年全国及长三角地区数据均来源于全国及各地区统计局网站数据,后文数据若无特殊说明则来源相同。

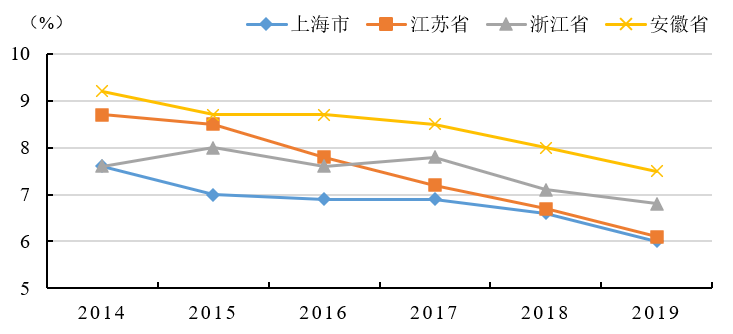

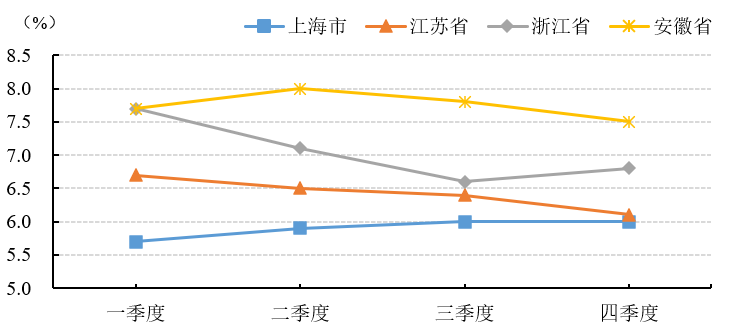

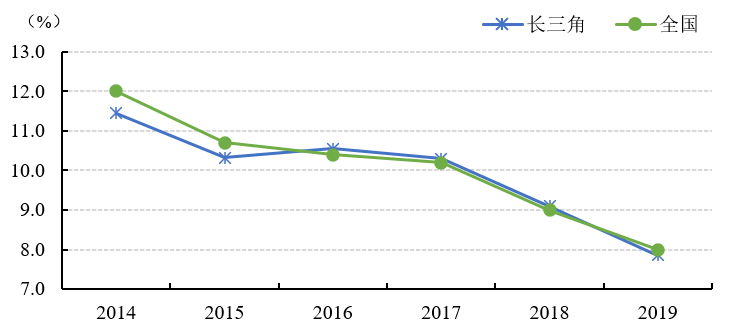

分地区来看,三省一市经济增速整体呈下降趋势,浙江、安徽增速优于上海和江苏,且增速下降趋势缓于江苏省,三省一市增速差距进一步缩小。2019年,上海地区经济增速6.0%,江苏6.1%,浙江6.8%,安徽7.5%;从年度内季度间看,三省一市经济增速走势不一。上海市呈缓慢上升趋势,江苏省下降趋势明显,且下降幅度年末呈扩大趋势,浙江省前三季度急剧下降,第四季度有所回升,安徽省呈先增后降趋势,除上海以外,其余三省年末的经济增速均低于年初。一方面安徽省发展起步相对较低,作为长三角一体化战略的新加入者,发展空间大,实现了较快的增长速度;另一方面,上海一直以来处于高速发展,经济发展体量大,经济属于高质量发展,较于前期较高的增长基数,上海发展增速逐渐趋缓(详见图2、图3)。

图2 长三角三省一市经济增速比较(2014-2019)

图3 2019年长三角三省一市分季度经济增速

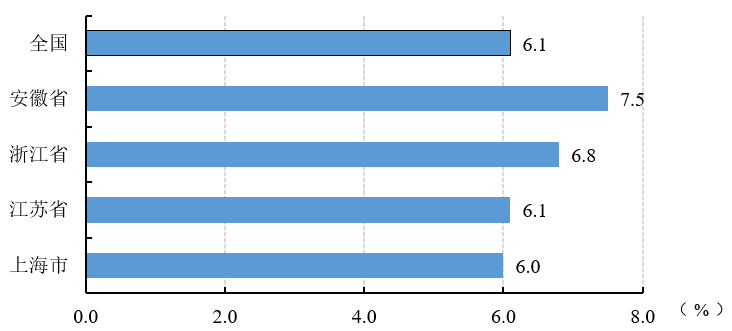

全国比较,2019年长三角三省一市中,上海市经济增速低于全国0.1个百分点,江苏省经济增速与全国持平,其余二省经济增速高于全国。2019年上海市、江苏省、浙江省和安徽省的经济增速在全国31个行政区中分别居第22位、第20位、第11位和第7位。与上年比较,上海和江苏增速排序略降,浙江省增速排序迁移,安徽省增速排序不变。

图4 2019年长三角各省市经济增速与全国比较

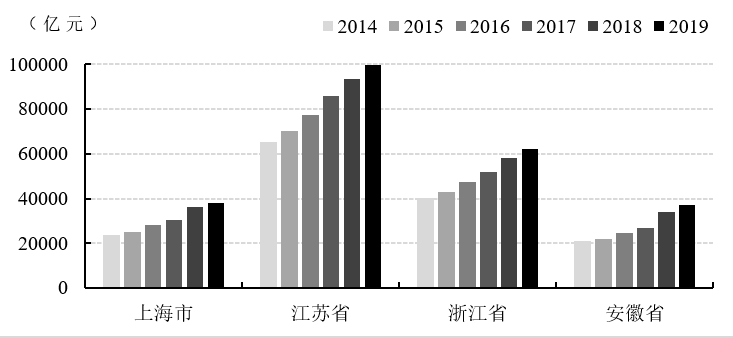

2、经济总量接近24万亿,全国占比基本稳定

2014-2019年,长三角地区经济总量处于稳步上升趋势。2019年,长三角三省一市共实现生产总值23.7万亿元,较上年增加1.6万亿元以上。2014-2019年,长三角地区对全国经济总量的贡献份额基本保持稳定,波动中带有上升趋势。2019年,长三角地区生产总值占全国比重约为23.9%,比重较上年稍有下降,但基本持平(详见图5)。

图5 长三角地区经济总量及占全国比重变化(2014-2019)

分地区来看,长三角各省市经济总量呈逐年稳步增长趋势。江苏省地区生产总值一直处于领先地位,浙江省位居第二,上海市位居第三,安徽省紧随其后。2019年,江苏省地区生产总值逼近10万亿元,为9.96万亿元,距离10万亿元大关仅一步之遥,居全国第二位;浙江省地区生产总值约6.2万亿元,居全国第四位;上海市地区生产总值约3.8万亿元,居全国第十位;安徽省地区生产总值约3.7万亿元,居全国第十一位。近年省份之间经济规模差距总体呈拉大趋势, 其中最大和最小经济体的规模差距拉大。虽然近年安徽省地区生产总值在长三角各省市中保持领先增长态势,但由于经济规模的基础差距较大, 经济增速差距相对较小,近年安徽省与江苏省的地区经济总量差距逐年拉大,江苏省与浙江省、浙江省与上海市的经济规模差距也呈逐年拉大态势, 但安徽省与上海市的经济规模差距逐渐缩小(详见图6)。

图6 长三角各省市生产总值变化(2014-2019年)

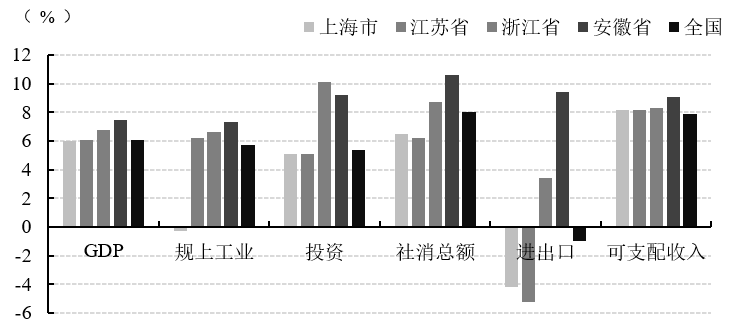

3、经济质量有较大提升,地区间差距仍然较大

2019年,长三角三省一市以占我国国土面积不足4%的区域集聚了全国16.2%的常住人口,创造了近24%的全国生产总值,高出全国近1.6倍高的人均地区生产总值,主要经济增速指标均高于全国平均水平,是我国具有重要支撑和引领作用的核心经济区之一。

总体来看,2019年长三角地区三省一市主要经济增速指标中,GDP增速、规模以上工业增加值增速和城镇居民人均可支配收入增速差别较小;固定资产投资、社会消费品零售总额增速及进出口增速差异较大。其中,上海作为长三角发展的领头羊,其经济发展高质量程度高,江苏和浙江优先受到上海经济高地的溢出效应,经济总量不断发展壮大,随着长三角一体化溢出效应的进一步显现,安徽后来居上。同时,随着高质量发展要求不断深入,江苏和浙江规模化发展向高质量化发展转变会带动经济增速放缓,而安徽由于经济体量较小,经济发展规模化和质量化同步发展空间更大,安徽省增速高速发展,处于领先趋势,上海和江苏省增速低于浙江省。上海和江苏由于工业外向度较高,受中美贸易摩擦影响,进出口增速下降明显(详见图7,表1)。

图7 2019年长三角三省一市主要经济指标增速比较

表1 2019年长三角三省一市经济增长情况

地区 | GDP | 规上工业 增加值 | 固定资产 投资 | 社会消费品零售总额 | 进出口 | 城镇居民人均 | ||||

可支配收入 | ||||||||||

总量 | 增速(%) | 增速(%) | 增速(%) | 总量 | 增速 | 总量 | 增速 | 总量 | 增速 | |

(百亿元) | (百亿元) | (%) | (亿美元) | (%) | (万元) | (%) | ||||

上海市 | 3.8 | 6 | -0.3 | 5.1 | 135.0 | 6.5 | 4938.0 | -4.2 | 7.4 | 8.2 |

江苏省 | 10.0 | 6.1 | 6.2 | 5.1 | 352.9 | 6.2 | 6294.7 | -5.2 | 5.1 | 8.2 |

浙江省 | 6.2 | 6.8 | 6.6 | 10.1 | 271.8 | 8.7 | 4471.4 | 3.4 | 6.0 | 8.3 |

安徽省 | 3.7 | 7.5 | 7.3 | 9.2 | 133.8 | 10.6 | 687.3 | 9.4 | 3.8 | 9.1 |

长三角 | 23.7 | 6.6 | 5 | 7.4 | 893.4 | 8 | 16391.4 | 0.9 | 22.2 | 8.5 |

全国 | 99.1 | 6.1 | 5.7 | 5.4 | 4116.5 | 8 | 45753.0 | -1 | 4.2 | 7.9 |

资料来源:根据中国商务部、统计局、各省市统计局网站整理得到。

二、2019年长三角三省一市经济动能分析

2019年,长三角地区拉动经济增长的“三驾马车”呈现分异化发展态势。其中,上海市和江苏省三大需求增速均表现不同程度的下降,浙江省投资增速有所回升,消费和出口表现不同程度的下降,安徽省投资和消费增速下滑,出口增速继续提升;总体来看,长三角地区投资增速下降幅度趋于平缓,消费和出口增速均较上年下滑较大,三大需求拉动力存在不同程度减弱,经济发展压力增大;但长三角地区投资和出口的平均增速均高于全国,消费增速略低于全国,总体实现了较快增长,三大需求在各省市经济增长中的拉动作用存在差异,需求拉动力的内部结构渐趋优化转变。

1、投资增速与上年持平,地区内部走势分化

近年,长三角地区投资增长总体呈下行趋稳走势,2019年增速趋于平稳状态,与上年增速保持一致,但地区内部发展情况存在差异。全年,三省一市固定资产投资平均增长7.4%,较上年下降幅度收窄至0。近年长三角地区固定资产投资总体保持领先全国的增长态势,且差距有拉大趋势。2019年投资增速较全国高2.3个百分点,增速差距较上年提高0.8个百分点(详见图8)。

图8 长三角地区固定资产投资增长及全国比较(2014-2019)

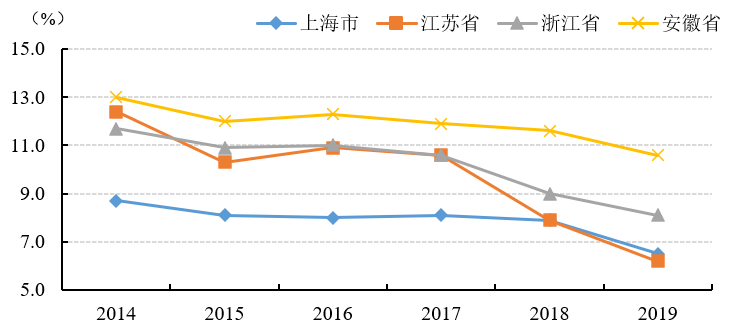

分地区来看,2019年,长三角三省一市投资增长情况存在较明显的地区分异。其中,上海、江苏和安徽三省市投资回落,2019年固定资产投资增速均低于上年,江苏省和上海市略微下降,安徽省下降幅度较大,下降2.6个百分点;浙江省投资增长回升,2019年固定资产投资增速较上年提高3个百分点。三省一市中,上海市和江苏省2019年固定资产投资增速与全国持平,浙江和安徽两省固定资产投资增速高于全国(详见图9)。

图9 长三角各省市固定资产投资增长情况(2014-2019)

从投资结构来看,长三角地区投资结构进一步优化。其中,上海市三大重点投资领域中,工业投资实现快速增长,2019年增长11.3%,低于上年增速6.4个百分点,但服务业增速较上年有所提升,增长3.8%,较上年有0.6的增幅,其中,信息技术服务业投资增长较快为14.8%,金融业投资增速为20.9%,较上年提升8.3个百分点;城市基础设施投资增速下降2.6%,较上年下降11.9个百分点;房地产开发投资增速相对较低,2019年增长4.9%,但较上年增速略有提升。江苏省投资结构继续优化,2019年第三产业投资增速超过第二产业,第二产业投资中,高新技术产业投资增长23.3%。电子及通讯设备、计算机及办公设备、医药、仪器仪表制造业投资分别增长69.0%、23.7%、33.8%和79.5%。第三产业投资中,科学研究和技术服务业增长8.6%。浙江省2019年交通投资、高新技术产业投资、民间项目投资、生态环保和公共设施投资分别增长16.3%、21.8%、13.7%和4.1%。房地产开发投资增长7.4%。安徽省2019年技术改造投资增长14.4%,基础设施投资增长13.1%,民间投资增长10.2%,工业投资增长8.7%,房地产开发投资增长12.8%。

2、消费增速略有减缓,消费结构优化升级

近年,长三角地区内需消费总体呈不断减缓走势,2019年增速进一步下滑。全年,三省一市社会消费品零售总额平均增长7.9%,较上年增速下降1.2个百分点,下降幅度与上年一致。与全国比较,近年长三角地区内需消费增速呈现“低于全国→与全国持平→超过全国→低于全国”上下胶着的发展态势,与全国增速基本保持一致。2019年长三角地区社会消费品零售总额增速低于全国0.1个百分点(详见图10)。

图10 长三角地区社会消费品零售总额增速及全国比较(2014-2019)

分地区看,近年三省一市投资增速整体呈下滑趋势,且下滑幅度整体呈增大趋势。2019年,长三角三省一市内需消费增速较上年均有不同程度下滑。其中,上海市和江苏省2019年社会消费品零售总额增速下降幅度较大,分别达到1.4和1.7个百分点;浙江省和安徽省社会消费品零售总额增速下降幅度相对于较小,分别为0.9和1个百分点。三省一市中,安徽省2019年社会消费品零售总额继续实现两位数的较快增长速度,增速高于全国;浙江省增速基本与全国持平,上海市和江苏省增速低于全国近1.5个百分点(详见图11)。

图11 长三角各省市社会消费品零售总额增长情况(2014-2019)

从规模来看,近年长三角地区内需消费总额持续增长。2019年,三省一市社会消费品零售总额逼近9万亿元,占全国社会消费品零售总额的比重约为21.7%,与上年比重基本持平,长三角地区内需消费对全国内需消费的贡献份额基本稳定。

从消费结构来看,省际之间差异较大,但总体呈现消费结构逐渐升级的发展态势,新业态、新模式保持较快的增长势头。其中,上海市2019年“吃、穿、用、烧”四大类消费品零售总额中,吃、穿、用的商品分别增长8.0%、6.8%、7.1%,烧的商品下降7.8%,增速较上年均有较大下降幅度;但是零售结构有所优化,网上商店零售额、电子商务交易额、城市商业综合体营业额等均继续保持两位数以上较快增长,网上零售额占社会消费品零售总额的比重达14.1%,较上年有所提升;品牌零售发展较快,国际零售商集聚较快。江苏省2019年国内贸易中,基本生活类商品增势平稳,消费升级类商品较快增长,汽车及石油制品类增长乏力。浙江省2019智能手机、可穿戴智能设备、新能源汽车、智能家用电器和音像器材类等新型消费商品零售额分别增长124.0%、85.1%、57.2%和42.6%。通过公共网络实现的商品零售额增长25.6%。安徽省2018年限额以上零售额中,粮油食品饮料烟酒、日用品等五大类商品零售额均实现较快增长;通讯器材类增长13.1%,建筑及装潢材料类增长10.2%,汽车类下降0.2%,石油及制品类增长14.3%。

3、对外出口总体平稳,动力作用仍较明显

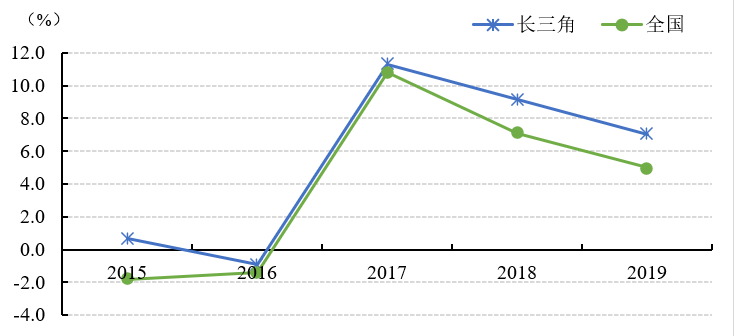

近年,在国际需求市场动荡及贸易不稳定影响因素增多的宏观背景下,长三角地区出口增速呈现较大幅度的波动变化,尤其是随着中美贸易摩擦不断加深,2019年出口增长总体进一步下滑,但地区内部存在差异。全年,三省一市出口总额平均增长7.1%,较上年增速下降2.1个百分点,降幅与上年一致。总体实现了较快增长,是拉动地区经济增长的重要动力。2019年长三角地区出口额增速较全国高2.1个百分点,近年保持领先全国的增长态势(详见图12)。

图12 长三角地区出口总额增长及全国比较(2015-2019)

注:2015年以来发布以人民币为单位的出口总额及增长率,因此近年出口增长情况取2015-2019年数据。数据来源:2015-2019年全国及长三角各省市数据来自国民经济和社会发展统计公报。

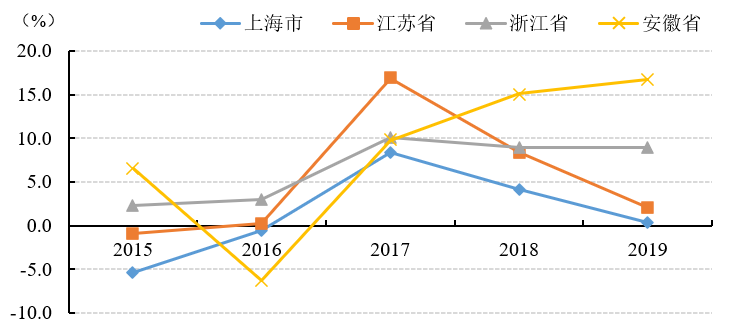

分地区来看。近年,长三角三省一市出口额增速整体呈波动走势,内部差异有扩大趋势。在经历了2017年由全球经济复苏带来的较大幅度的上升后,随着中美贸易摩擦的进一步显现,2017年以后,我国出口增速整体有一定的回落。2019年,上海市和江苏省出口增速下降幅度较大。其中,江苏省出口增速较上年下降6.3个百分点,上海市出口增速下降3.8个百分点。浙江省出口增速波动幅度较小,增速与上年持平。安徽省自2016年出口增速呈上升趋势,且增速放缓,2019年出口总额增长16.7%,较上年增速提高1.6个百分点,增速排全国第四位。上海市和江苏省出口增速分别低于全国2.9和4.6个百分点,浙江省和安徽省出口增速分别高出全国4和11.7个百分点(详见图13)。

图13 长三角各省市出口总额增速变化(2015-2019)

从规模来看,2019年长三角地区出口额持续增长。全年,三省一市出口总额达到约1.6万亿美元,约占全国出口总额的35.8%,较上年比重略有下降。

从出口结构来看,地区和领域差别较大。例如,按出口企业性质划分,上海市2019年私营企业出口额实现较快增长,增速达10%,较上年增速有所回落,外商投资企业出口额负增长,国有企业出口额低速增长;江苏省国有企业出口额较上年下降22%,增速较上年下降幅度超39个百分点,私营企业出口额增速较快,比上年增长13.7%;浙江省民营企业出口额较上年增长11.5%;安徽省出口民营企业出口增速继续加快。按出口市场来看,上海市对欧盟、美国及日本出口额均为负增长,且低于出口总额增速,其中美国出口额增速下滑幅度最大,2019年,上海市对三大出口市场出口增速分别为-2.6%、-10.9%和-4.2%。对东盟出口额为正增长,出口额增长6.7%,高于出口总额增速。与“一带一路”沿线国家和重要节点城市货物贸易额占全市比重达到22.4%,较上年有所增加。江苏省对主要贸易市场的出口额表现有所差异,对美国、欧盟、日本出口比上年分别下降11.5%、增长6.2%、增长4.1%,对印度、俄罗斯、东盟出口分别增长0.3%、9.9%和17.7%,对“一带一路”沿线国家出口保持较快增长,出口额增长12.8%,占全省出口总额的比重为26.8%,对全省出口增长的贡献率为147.3%;浙江省对美国出口额下降4.9%,对欧盟、东盟和日本出口额分别增长7.5%、24.7%及4.2%。对“一带一路”沿线国家出口增长16.8%;安徽省对亚洲、欧洲、拉丁美洲出口额均实现两位数高速增长,分别为14.1%、22%和17.9%。

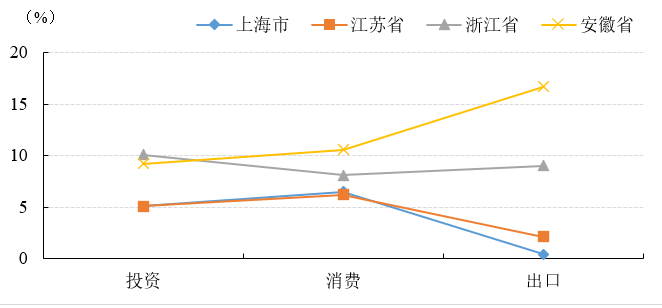

整体来看,2019年,安徽省投资、消费和出口增速均居长三角三省一市首位,并高于全国三大需求增速;浙江省投资和出口增速高于全国,内需消费增速与全国持平;江苏省和上海市出口和消费增速均低于全国,投资均与全国持平。分地区来看,上海市和江苏省三大需求中,内需消费增速领先,都略高于地区经济增速,是拉动地区经济增长的重要动力;浙江省投资增速领先,出口增速高于消费增速,且均快于地区经济增速;安徽省出口增速遥遥领先,消费增速高于投资增速,且三大需求的增长速度均快于地区经济增长速度(详见图14)。

图14 2019年长三角三省一市投资、消费及出口增速比较

(余小燕 上海社会科学院应用经济研究所 博士研究生)