推动长三角一体化发展,打造全国高质量发展样板区,重点在于打造长三角世界级城市群。在长三角一体化背景下,整合地区内创新及产业优势,加快产业结构转型升级,长三角城市群建设将引领高质量发展,打造国家发展强劲活跃增长极。

一、长三角地区工业发展总体现状

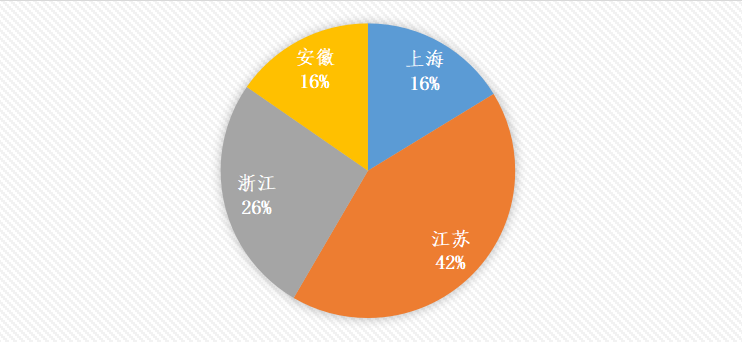

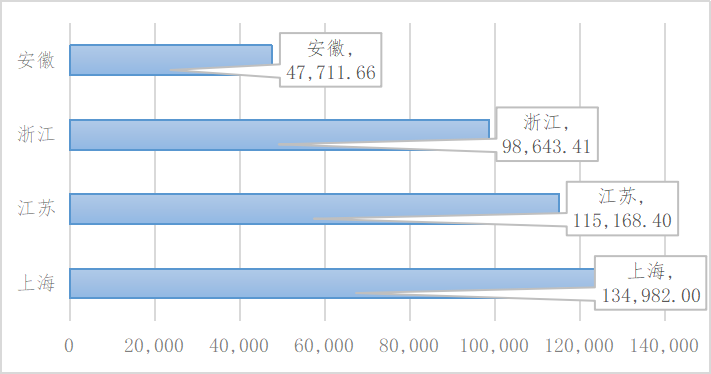

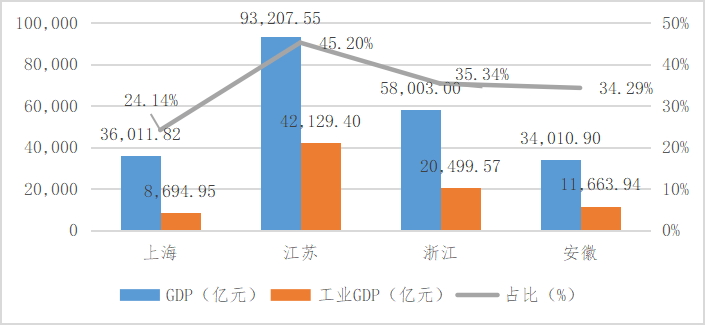

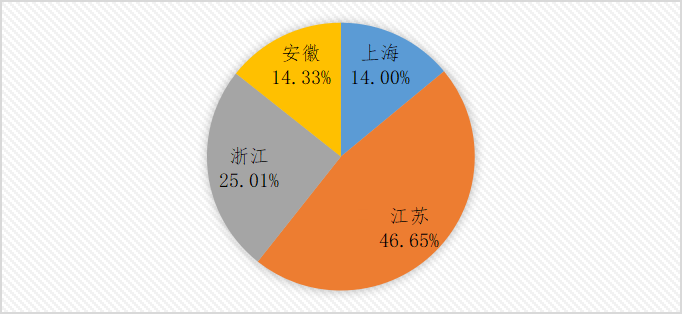

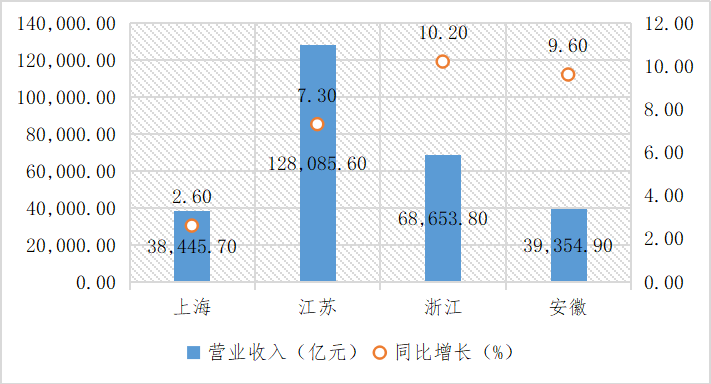

2018年江苏工业GDP总量最大,占全省GDP的45%左右,浙江、安徽紧随其后,工业GDP占比均在全省35%左右。相比之下,以服务经济主导的上海工业GDP总量较小,占比仅为全市GDP总量的24.14%。从工业GDP增速来看,安徽再次领跑,2018年同比增长9.2%,上海增长最慢,仅为1.9%。从工业企业主要经济效益指标营业收入来看,江苏以46.65%的占比遥遥领先,浙江排名第二位,安徽、上海占比均为14%左右,分列三、四位。在工业企业营业收入增速方面,浙江、安徽以10.2%、9.6%的同比增长领跑长三角地区,江苏以7.3%的增速位居第三位,而主要依靠服务业的上海工业营收增长缓慢,仅为2.6%。

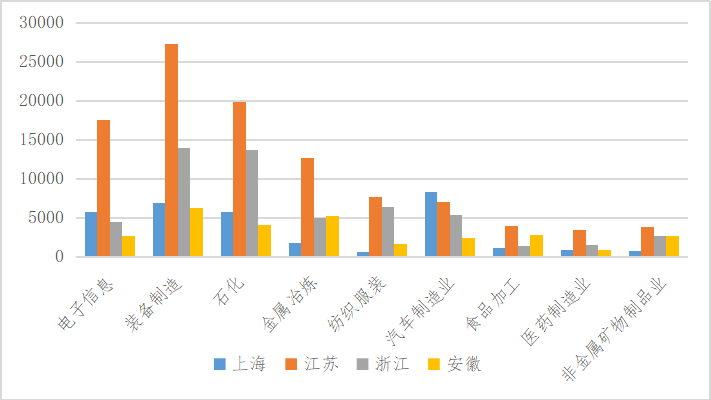

进一步分行业进行细化分析,通过对各省营业收入数据对比发现,江苏省在除汽车制造业以外的八大重点工业产业产值规模在长三角地区均具有领先地位,尤其是在电子信息、装备制造、石化、金属冶炼、食品加工及医药制造业六个产业规模优势显著,表明江苏省工业产业规模、产业营收在长三角地区的龙头地位。上海工业产业规模总体较江、浙两省差距明显,受益于上汽集团在汽车制造业的重要地位,该行业规模居地区首位。浙江省在装备制造、石化、金属冶炼、纺织服装以及汽车制造业五大产业的营收规模较大,而安徽省整体工业发展程度较低,规模较小,仅食品加工和非金属矿物制品业与长三角地区其他省市差距较小,其他产业仍存在较大的发展空间。

图1 2018年长三角地区各省GDP占比图 数据来源:国家统计局

图2 2018年长三角地区各省人均GDP(元) 数据来源:国家统计局

图3 2018年长三角地区各省GDP总量与工业GDP占比 数据来源:国家统计局

图4 2018年长三角地区各省工业营业收入占比图 数据来源:国家统计局

图5 2018年长三角地区各省营业收入及增速图 数据来源:国家统计局

图6 2018年长三角地区各省分行业营业收入(亿元)对比图 数据来源:各省2019统计年鉴

二、长三角各都市圈产业发展现状

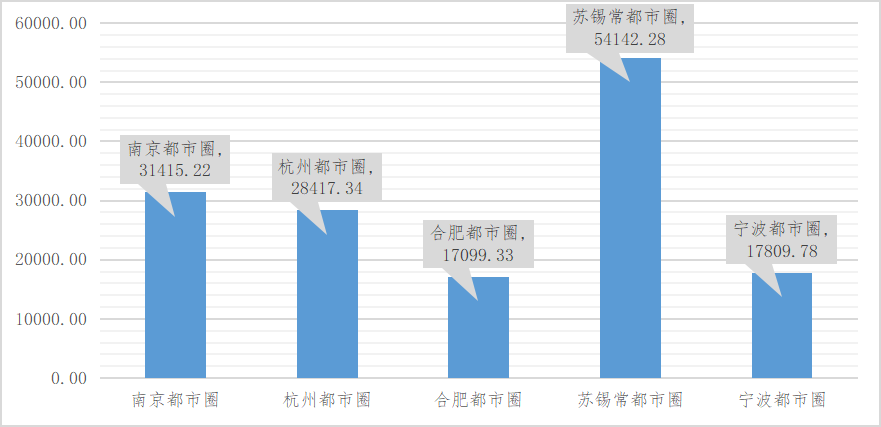

着眼长三角地区的总体发展态势,区域内拥有一批数量可观、发展基础好、各具特色的中小型城市,是长三角一体化的重要战略支撑。2016年《长江三角洲城市群发展规划》提出了发挥上海龙头带动的核心作用,推动南京都市圈、杭州都市圈、合肥都市圈、苏锡常都市圈、宁波都市圈的同城化发展。长三角地区各都市圈通过加强跨区协调互动,各扬所长,强化产业链分工合作、错位发展,提升区域发展整体水平和效率。

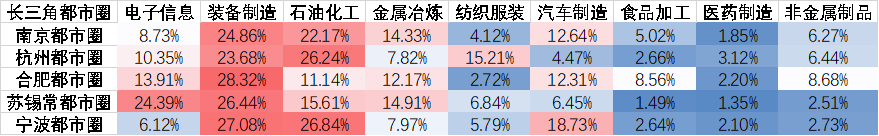

1、南京都市圈

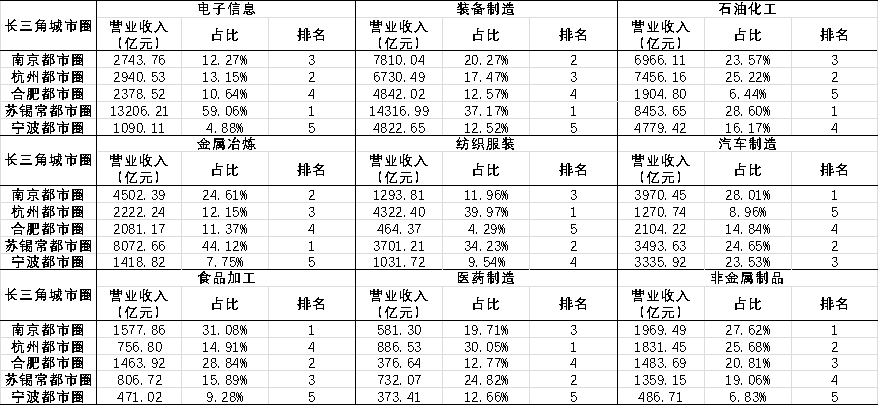

南京都市圈包括江苏南京、镇江、扬州、淮安以及安徽马鞍山、滁州、芜湖、宣城八座城市,从产业结构上看,南京都市圈九大重点产业发展较均衡,在长三角地区属于较高水平,其中装备制造、石油化工产业占比较高,为南京都市圈最重要的工业产业。从产业规模上看,九大重点产业中汽车制造、食品加工以及非金属制品优势明显,位列五大都市圈之首,其中食品加工业营收规模占该行业五大都市圈总营收31.08%。

2、杭州都市圈

杭州都市圈包括浙江杭州、湖州、嘉兴、绍兴、衢州及安徽黄山六座城市,与南京都市圈类似,装备制造及石油化工产业规模优势明显。在九大重点产业中,杭州都市圈的纺织服装及医药制造业在五大都市圈中规模最大,且两产业的营收规模分别占该行业五大都市圈总营收39.97%、30.05%。电子信息、石油化工及非金属制品行业在长三角地区也具有较大的规模优势,而汽车制造业规模最小,总主营收入仅为1270.74亿元,仅占所有都市圈总额8.96%。

3、合肥都市圈

合肥都市圈具体涵盖合肥市、淮南市、六安市、滁州市、芜湖市、马鞍山市、蚌埠市、桐城市(县级市),国土面积占安徽省的40.6%,人口占安徽省的43.2%,区域经济总量占安徽省的比重接近59%。从产业结构上看,装备制造业是合肥都市圈中最重要的产业,营收占九大重点产业总营收比重为28.32%,电子信息、石油化工、金属冶炼及汽车制造业均占12%左右。从产业规模上看,合肥都市圈产业规模整体水平与南京、杭州及苏锡常都市圈存在一定差距,仅食品加工与非金属制品行业排名前三,其中食品加工业位列第二,营收占五大都市圈总额28.84%。而石油化工与纺织服装产业规模最小,其中纺织服装产业仅占都市圈总额4.29%,为五大都市圈中最低。

4、苏锡常都市圈

苏锡常都市圈由苏州、无锡、常州三个城市组成,东邻上海西接南京,是地区间重要的承接区,同时也是江苏乃至长三角地区工业最发达的都市圈。2016年5月,国务院通过的《长江三角洲城市群发展规划》将苏锡常都市圈纳入发展规划,要求苏锡常都市圈全面强化与上海的功能对接与互动,加快推进沪苏通、锡常泰跨江融合发展。装备制造业和电子信息产业是苏锡常都市圈的支柱产业,营收占九大重点产业总营收比重为25%左右。从九大重点产业规模上看,除非金属制品产业外,苏锡常都市圈在八大重点产业均排在五大都市圈前三位,其中电子信息、装备制造、石油化工、金属冶炼四大行业营收均居长三角地区都市圈首位,电子信息、金属冶炼行业规模优势突出,分别占五大都市圈总营收59.06%、44.12%。

5、宁波都市圈

宁波都市圈主要包括宁波、台州和舟山,助推建设宁波及浙东地区立足长三角,打造长三角南翼经济中心。从产业规模上看,宁波都市圈九大重点产业规模总体在五大都市圈中排名靠后,仅汽车制造业位列第三,营收占比为23.53%。电子信息、装备制造、金属冶炼、食品加工、医药制造及非金属制品六大产业排名靠后,营收占比均在10%左右。对宁波都市圈九大行业营收规模进行对比,与南京、杭州都市圈相似,装备制造与石油化工产业规模最大,营收占九大行业总营收超过25%,汽车制造以18.73%的占比排在第三位。

图7 长三角五大都市圈主营收入总额(亿元) 数据来源:各省2019统计年鉴

表1 长三角地区都市圈九大产业数据表

数据来源:各省2019统计年鉴

表2 各都市圈内九大产业营收比重表

数据来源:各省2019统计年鉴

三、长三角地区重点工业空间分布特征

1、电子信息产业

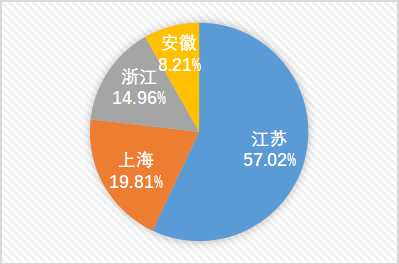

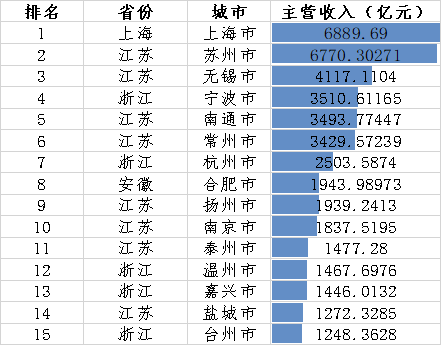

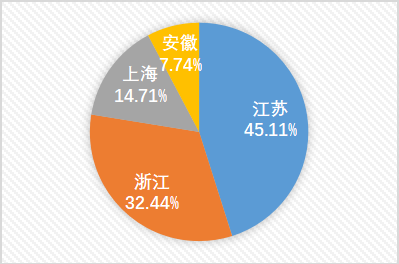

长三角地区电子信息产业集聚优势明显,地区总营收约28648亿元,占全国27%左右。其中江苏省占地区总营收57.02%,上海以19.81%的占比排名第二位。从长三角重点城市层面分析,江苏的城市产业规模普遍较大,苏州、上海、无锡位列前三,苏州的营收约为第二名上海的一倍,遥遥领先。营收前15的城市中,超半数位于江苏,浙江、安徽各有3座城市入围。

图8 长三角地区电子信息产业主营收入各省占比(左) 数据来源:各省2019统计年鉴

表3 长三角地区电子信息产业主营收入前15城市(亿元) 数据来源:各省2019统计年鉴

2、装备制造产业

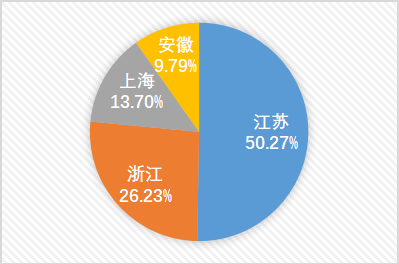

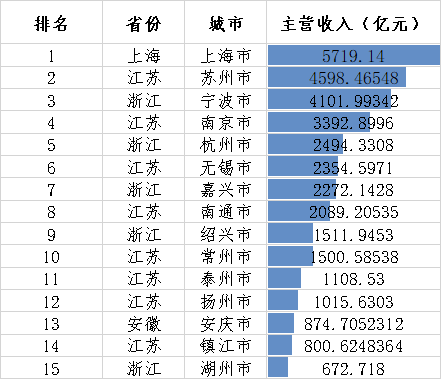

长三角地区同时也是我国经济发展的前沿地带,高端装备制造业在此地区的发展相较于国内其余地区最为成熟。地区产业总营收为50277.34亿元,占全国38.83%左右。其中江苏占比过半,浙江约占四分之一,上海、安徽分列三四位。从长三角27个中心城市进一步分析产业空间分布,上海与苏州装备制造业营收规模几乎持平,位列前两位,断层领先其他城市,第三位无锡的产业规模仅为苏州的三分之二左右。按产业规模排名前15的城市中,超半数为江苏城市,同时有5座浙江城市入围。

图9 长三角地区装备制造产业主营收入各省占比(左) 数据来源:各省2019统计年鉴

表4 长三角地区装备制造产业主营收入前15城市(亿元) 数据来源:各省2019统计年鉴

3、石油化工产业

作为我国石化产业最发达的地区之一,长三角地区是我国石化产业的先进代表。地区石化产业总营收为38866.24亿元,占全国26%左右,集聚优势较明显。从省份层面看,江苏、浙江两省占地区总营收77.55%,与上海、安徽石化产业规模差距较显著。从核心城市的数据分析,上海位居首位,苏州、宁波紧随其后,前15位的城市中,8座为江苏城市,浙江、安徽分别有5座、1座城市入围。

图10 长三角地区石油化工产业主营收入各省占比(左) 数据来源:各省2019统计年鉴

表5 长三角地区石油化工产业主营收入前15城市(右) 数据来源:各省2019统计年鉴

4、金属冶炼产业

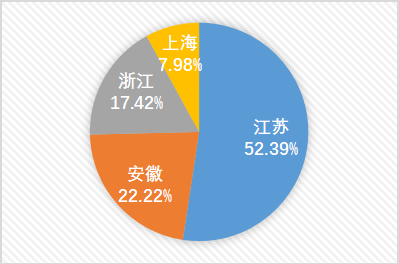

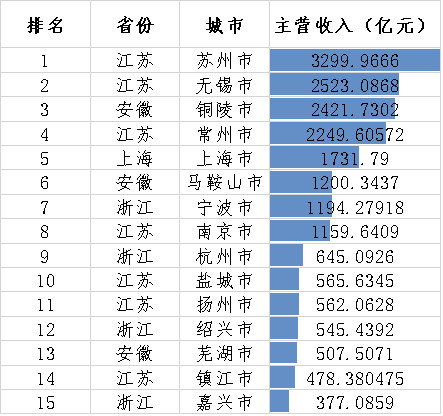

作为制造业的坚实基础和支柱,金属冶炼行业是区域经济发展并保持蓬勃发展的必要条件。长三角地区金属冶炼行业营收占全国总额19%左右,其中江苏再次占据半壁江山,占比52.39%,其余三省市中安徽占比较高,为22.22%,浙江、上海产业规模相对较小。由中心城市数据分析发现,江苏城市仍排名较前,9座城市有7座排在主营收入前15名,浙江、安徽分别有4座、3座城市入围,江苏苏州、无锡分列一、二位,领跑长三角地区金属冶炼行业,安徽铜陵与江苏常州紧随其后,主营收入规模均超过2000亿元。

图11 长三角地区金属冶炼产业主营收入各省占比(左) 数据来源:各省2019统计年鉴

表6 长三角地区金属冶炼产业主营收入前15城市(右) 数据来源:各省2019统计年鉴

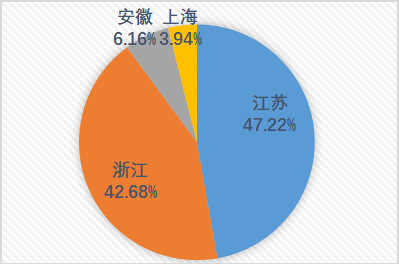

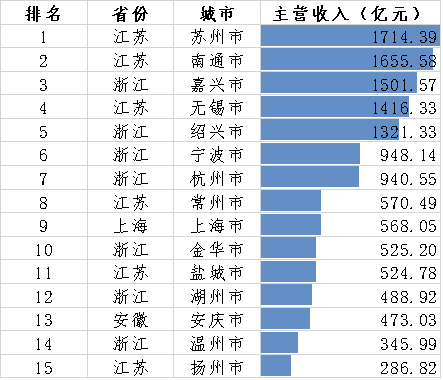

5、纺织服装产业

在中国纺织服装产业的版图中,长三角区域的优势和重要性也毋庸置疑。从地区总体看,长三角纺织服装产业营收总规模达14421.75亿元,占全国营收32.51%,规模优势明显。长三角地区中产业集聚程度更为显著,其中江苏、浙江占比均超四成,两省主营收入占长三角地区总额近九成,与沪、皖差距较大。进一步分析长三角中心城市,苏州、南通、嘉兴、无锡及绍兴主营收入均在1000亿元以上,规模最大的苏州营收为1714亿元,南通紧随其后排名第二。前15位的城市中,浙江、江苏分别有7座、6座入围,而安徽仅有马鞍山市排名第六位。

图12 长三角地区纺织服装产业主营收入各省占比(左) 数据来源:各省2019统计年鉴

表7 长三角地区纺织服装产业主营收入前15城市(右) 数据来源:各省2019统计年鉴

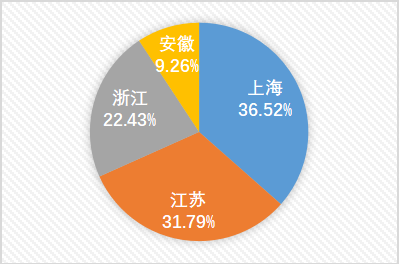

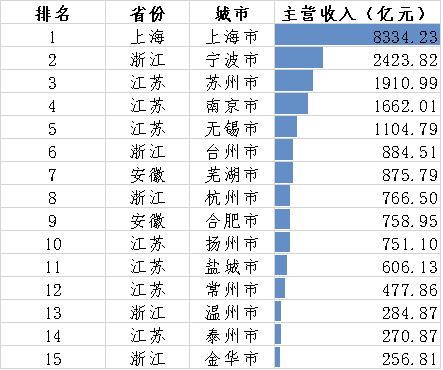

6、汽车制造产业

作为国内六大汽车产业集群规模之首的长三角集群,在汽车制造业发展方面具有显著的优势。长三角地区四省市产业主营总额为22823.45亿元,占全国28.36%,其中上海、江苏区域占比均超三成,浙江占22.43%,安徽则不足10%。集聚行业龙头和新能源汽车企业的上海以8334.23亿元的主营收入遥遥领先,位居第二的宁波营收仅为上海营业收入的三成。在排名前15的城市中,江苏有7座城市入围,全省规模总体与上海相近。

图13 长三角地区汽车制造产业主营收入各省占比(左) 数据来源:各省2019统计年鉴

表8 长三角地区汽车制造产业主营收入前15城市(右) 数据来源:各省2019统计年鉴

7、食品加工产业

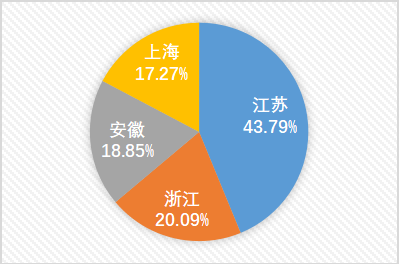

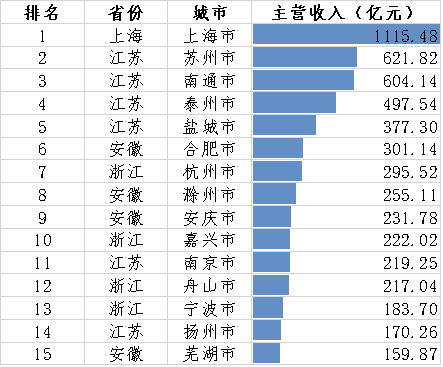

食品加工业是世界制造业中的第一大产业。在这条绵延的产业链上,食品加工、食品安全等环节的现代化水平,直接关系到人民生活质量,是体现地区发展程度的重要标志。长三角地区食品加工行业主营收入总额为6457.9,占全国10%左右。从省份层面看,江苏依然具有明显领先规模优势,营收占比43.79%,浙江仅为其一半,安徽、上海占比相近,均为18%左右。对长三角地区核心城市进行进一步分析,上海规模优势明显,主营收入为1115.48亿元,领先第二名苏州一倍左右。9座江苏核心城市中三分之二排在前15位,浙江、安徽分别有两座城市入围。

图14 长三角地区食品加工产业主营收入各省占比(左) 数据来源:各省2019统计年鉴

表9 长三角地区食品加工产业主营收入前15城市(右) 数据来源:各省2019统计年鉴

8、医药制造产业

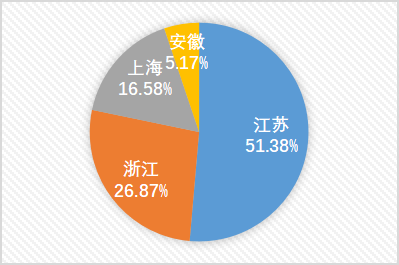

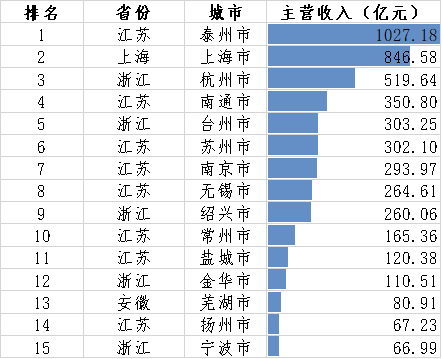

以医药制造产业为代表的生物医药产业是21世纪最有前景、最为重要产业之一。国家推动打造“健康中国”最新要求,为地处长三角地区的城市发展医药制造产业指明了方向。长三角地区主要城市主营收入总额为5105.2亿元,占全国约21.28%,其中江苏占比过半,浙江占四分之一,上海、安徽规模相对较小。排名前15位的核心城市中,以疫苗产业闻名的江苏泰州占据首位,同时泰州也是长三角地区重点城市中主营收入唯一超过1000亿的城市。江苏城市中仅有镇江未进入区域排名前15,产业规模领先优势凸显。

图15 长三角地区医药制造产业主营收入各省占比(左) 数据来源:各省2019统计年鉴

表10 长三角地区医药制造产业主营收入前15城市(右) 数据来源:各省2019统计年鉴

9、非金属矿物制品产业

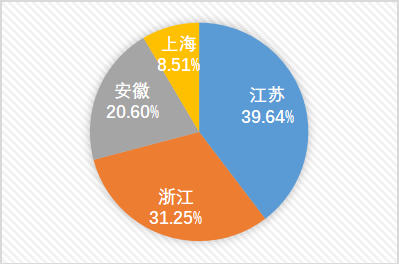

近年来,随着电子信息、新能源等行业快速发展,非金属矿物制品因其本身的独特性成为了优质的基础材料,在新兴领域发展的作用日益重要。江浙沪皖主要城市非金属制品产业主营收入总额为7990.38亿元,占全国16.5%左右,其中江苏、浙江具有较大规模优势,区域占比分别为39.64%、31.25%。在前15位的城市中,江苏城市最多,浙江其次,江浙两省共有11座城市入围,形成了较强的领先优势。其中上海主营收入最高为679.76亿元,江苏、杭州、南通分列二、三、四位,主营收入均超过500亿元。

图16 长三角地区非金属矿物制品产业主营收入各省占比(左) 数据来源:各省2019统计年鉴

表11 长三角地区非金属矿物制品产业主营收入前15城市(右) 数据来源:各省2019统计年鉴

(张美星 上海社科院信息研究所 助理研究员)