一、长三角地区金融产业发展现状分析

近年来,长三角金融产业迅速发展,主要表现有以下几个方面:

(一)金融业增加值增长迅速,在整个经济体系中的地位上升

从长三角三省一市的情况来看,除浙江外[1],2011年至2017年,三省一市金融业增加值从8057.75亿元增加到2016年的15274.59亿元,增长了69.2%。其中上海金融业增加值由2011年的2277.4亿元增加到2017年的5330.54亿元,增长了1.34倍,金融业增加值占地区增加值的比重由11.7%上升到17.7%;江苏金融业增加值由2011年的2600.1亿元增加到2016年的6011.13亿元,增长了1.31倍,金融业增加值占地区增加值的比重由5.3%上升到7.8%;安徽的金融业增加值由2011年的503.8亿元增加到2016年的1447亿元,增长了1.47倍,金融业增加值占地区增加值的比重由3.3%上升到5.9%。

从长三角地区主要城市金融业发展情况来看,除浙江的城市外,其他城市金融业快速增长的趋势也非常明显,如以江苏各主要城市为例,从2013年至2016年,南京的金融业占比从10.6%上升到11.8%,苏南地区的苏锡常三市占比分别从7.4%、5.6%、5.7%上升到8.6%、7.5%和5.9%。合肥从2011年的4.9%上升到2016年的7.7%,芜湖从2011年的2.4%上升到2016年的4.4%,安庆从2011年的2%上升到2016年的4.8%(见表1)。

(二)金融集聚资金的功能进一步增强,资金使用效率明显提高

一是从吸收存款的能力来看,普遍呈现存款上升的趋势。如从2011年至2017年,长三角地区三省一市吸收的存款从20.42万亿元增加到39.53万亿元,增长了将近1倍。其中上海吸收的存款从5.8万亿元增长到11.2万亿元,增长了93.2%;江苏吸收的存款从6.6万亿元增长到13万亿元,增长了97.7%;浙江从6.1万亿元增长到了10.7万亿元,增长了76.2%;安徽从1.9万亿元增长到4.5万亿元,增长了1.35倍。

长三角地区主要城市也呈现存款逐步上升趋势。其中存款增速最快的如合肥,2011年吸收的存款从5822亿元增加到2017年的14235.4亿元,增长了1.45倍,其次如南京(1.21倍)、连云港(1.18倍)、徐州(1.15倍)、南通(1.13倍)、常州(1.08倍)、扬州(1.02倍)都保持了较快增速。事实上,同期杭州存款增速也不低,存款增加了98.3%。但温州(48.7%)、金华(60.5%)等地增速较慢(见表2)。

二是从贷款的能力来看,长三角地区贷款能力明显提高。如从2011年至2017年,长三角地区三省一市发放款从15.2万亿元增加到29.4万亿元,也增长了将近1倍。其中上海发放的贷款从3.7万亿元增长到6.7万亿元,增长了80.6%;江苏从4.8万亿元增长到10.2万亿元,增长了1.13倍;浙江从5.3万亿元增长到了9万亿元,增长了69.5%;安徽从1.4万亿元增长到3.4万亿元,增长了1.51倍。

长三角地区主要城市也贷款额逐步上升趋势。其中贷款增速最快的芜湖,2011年发放的贷款从715.9亿元增加到2017年的3211.5亿元,增长了1.48倍,其次如连云港(1.45倍)、合肥(1.43倍)、徐州(1.41倍)、南通(1.40倍)、扬州(1.33倍)、南京(1.26倍)、苏州(1.02倍)都贷款增长1倍以上。但同期浙江地区贷款增速除湖州(91.5%)、嘉兴(99.7%)外,贷款增速都比较低,特别是温州贷款增速只有35.4%,由于借代风险增大,传统金融机构收缩贷款的趋势明显(见表3)。

三是从存贷比的视角来看,江苏和安徽基本保持了持续上升的趋势,其中江苏的存贷比从2011年的0.73上升到2017年的0.79,安徽则从0.71上升到0.76。同期上海和浙江则呈现出存贷比先降后升的走势,其中浙江从最高时2014年的0.90下降到2016年的0.82,2017年回复到0.84,仍然维持在非常高的水平,反映出浙江传统金融资金面持续紧张的情况并未结束。另一方面上海资金宽松的情况持续存在,其存贷比从2014年的0.65下降到2015年的0.51,2016年后虽然有所反弹,但仍然只有0.60的水平,资金一直比较宽裕。

从长三角地区主要城市来看,各城市有升有降。其中江苏各城市除常州和镇江的存贷比有所下降外,其他城市均呈现上升趋势,其中苏州的存贷比在2017年甚至达到了90.6%,资金压力可能在后续经济的发展中比较突出。浙江各主要城市除嘉兴和金华存贷比有所上升外,其他均出现下降,但部分城市资金压力嚷嚷较大,如宁波的存贷比仍然高达97.9%。安徽合肥和芜湖的资金压力也非常突出,特别是芜湖地区2017年存贷比达到了98.7%的高位,合肥存贷比也高达94.1%,都体现除这些地区在高速发展中的资金压力较大的现实特征(见表4)。

(三)金融和保险市场稳定增长,金融服务民生建设能力进一步增强

上海作为国内金融市场最集中的地区,2011年至2017年,虽然2015年下半年金融市场出现较大波动,但随后逐渐回升:2017年达到1428.44万亿元,接近2015年的水平(1462.73万亿元),是2011年的3.79倍。其中风险较高的金融期货市场、期货市场、股票市场都有显著调整,如金融期货市场2017年交易额(24.59万亿元)只相当于最高时的2015年交易额的5.9%,期货市场2017年交易额(89.93万亿元)相当于2014年的71.1%,股票市场2017年的交易额(51.12万亿元)相当于2015年的38.4%。但风险较低的市场如债券市场交易额达到247.34万亿元,银行间市场达到997.77万亿元,分别是2011年的11.4倍和5.1倍,创历史新高(见表5)。

与此同时,金融市场服务实体经济功能逐渐显现。2017年证券市场股票融资额达到7578亿元,债券融资14938亿元。长三角三省一市上市公司的数量逐年上升,2011年至2017年,长三角地区的上市公司数从749家上升到1241家,其中上海达到312家,江苏达到385家,浙江达到415家,安徽达到102家。

从长三角主要城市上来看,苏锡常和杭嘉湖地区是上市公司最为集中的地区,其中苏锡常地区上市公司数达到218家,占江苏上市公司数的56.6%,杭嘉湖地区上市公司数达到161家,占浙江上市公司数的38.8%(加上宁波的73家占比达到56.4%)。安徽的上市公司则主要集中在合肥(45家),占安徽全省的44.1%(见表6)。

长三角地区的保险市场也保持了稳步增长态势,2011年至2017年,长三角三省一市总保费收入从3264.7亿元增长到8290.8亿元,增长了1.54倍。其中上海由753.1亿元增长到1587.1亿元,增长了1.11倍,江苏由1200亿元增长到3449.5亿元,增长了1.87倍,浙江由879.3亿元增长到2147亿元,增长了1.44倍,安徽由432.3亿元增长到1107.2亿元,增长了1.56倍。

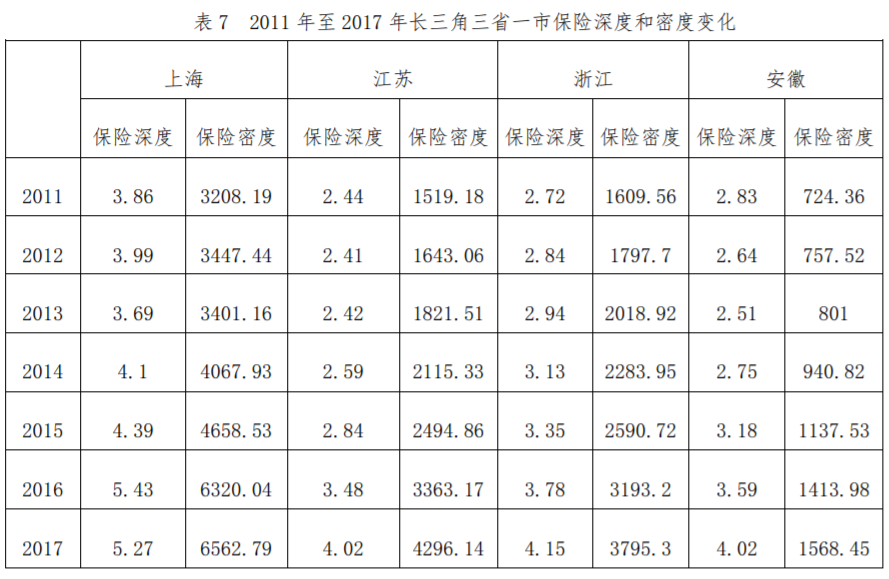

各省市的保险深度和密度都呈现出明显的上升趋势:上海的保险深度从2011年的3.86上升到5.27,保险密度从3208.2元增加到6562.8元;江苏保险深度从2011年的2.44上升到4.02,保险密度从1519.2元增加到4296.1元;浙江保险深度从2011年的2.72上升到4.15,保险密度从1609.6元增加到3795.3元;安徽保险深度从2011年的2.83上升到4.02,保险密度从724.36元增加到1568.5元(见表7)。

从长三角各主要城市的保险行业发展来看,各市均保持了较快增速,其中如南京、苏州增速都在两倍以上,安徽合肥、芜湖等地也都有较快增长(见表8)。

(四)股权投资成为新的热点,金融与实体经济结合更加紧密

近年来,国内股权投资机构发展迅速,截至2017年底,全国的股权投资机构达到1.3万家;管理的资金达到86545.9亿元,比2016年增加17888.7亿元;当年募集资金17888.7亿元,增加4176.6亿元;投资案例10144起,增加1024起;投资金额12111.5亿元,增长4662.4亿元。

长三角地区作为股权投资活跃地区,共有股权投资机构4521家,占全国的将近40%;投资案例3333起,占全国的32.9%;投资金额3169亿元,占全国的26.2%。其中上海有股权投资机构2147家,仅次于北京(2554家)和广东(2930家);发生投资案例数1635件,仅次于北京(2951件)和广东(1735件);投资金额1914亿元,仅次于北京(4686亿元)。浙江有股权投资机构1513家,发生投资案例数868件,投资金额653亿元;江苏726家,发生投资案例数705件,投资金额482亿元;安徽135家,发生投资案例数125件,投资金额120亿元。

(五)金融科技促进金融创新,新型金融机构在规范中稳步发展

2016年后,随着互联网金融的热潮逐渐消退,基于原有大数据、云计算、区块链、人工智能等技术基础上的新型互联网金融企业进一步创新和迭代,并将一系列新的金融科技产品和服务运用新的金融业态中,并通过从“用户规模和用户体验”模式向凸显客户价值的“金融科技”转变促进了传统金融机构与新金融业态的融合与和合作。金融科技“促进金融业务快速发展,强化市场稳定性,提升资源配置效率,优化风险配置,推进精细化发展”。

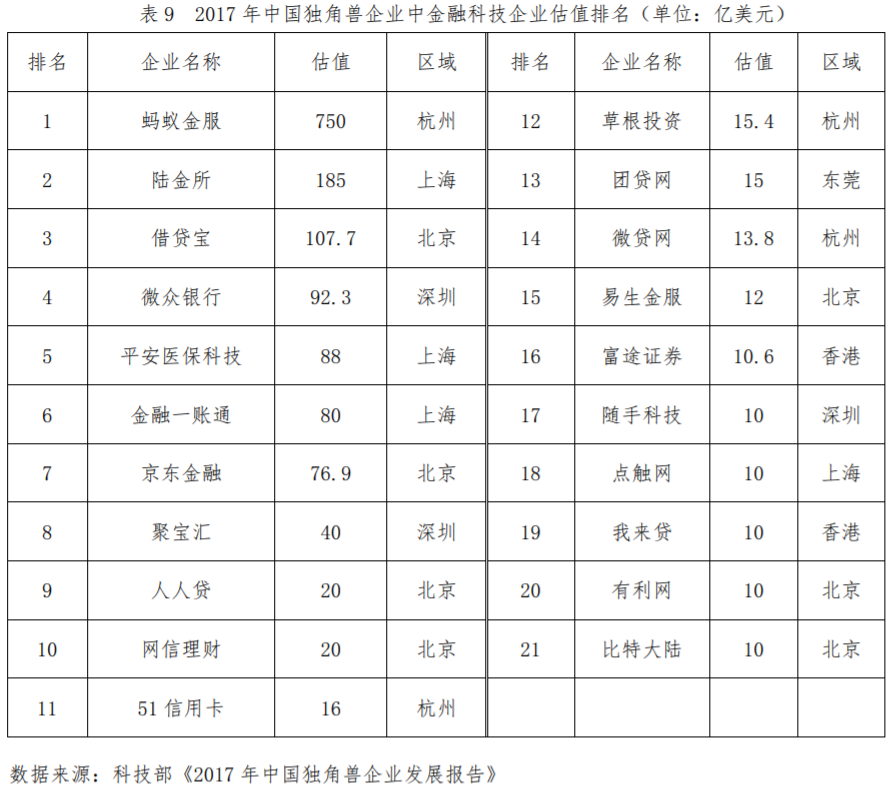

长三角地区作为金融科技最发达的区域,在国内具有领先地位,如在2018年3月23日科技部正式发布《2017年中国独角兽企业发展报告》中的21家金融科技企业(主要是互联网金融企业)中,杭州的蚂蚁金服以750亿美元估值排名全部161家独角兽企业的第一位。上海的陆金所以估值185亿美元列全部独角兽企业的第九位,在所有金融科技企业中居第2位。在全部21家金融科技独角兽企业中,杭州有4家企业,数量仅次于北京的7家,总估值795.2亿美元,远高于北京(256.5亿美元)。上海也有4家企业,与杭州持平,总估值363亿美元,仅次于杭州。

从互联网信贷平台发展情况来看,经过2016年和2017年两年的整改,长三角区域内的网贷平台在规范中继续保持发展态势。2017年,长三角三省一市的平台总数597家,占全国的30.9%,其中上海、浙江、江苏和安徽正常运行的平台数分别是261家、233家、62家和41家,分别居全国第3、4、6和8位。三省一市成交总额11706.1亿元,占全国的41.7%,其中上海、浙江、江苏和安徽正常运行的平台数分别是6777.4亿元、4234.4亿元、563.8亿元和130.5亿元,分别居全国第2、4、6和12位。此外,长三角地区的贷款余额达到4746.2亿元,占全国的38.8%。

与此同时,一系列问题平台被整改或者停业,其中上海和浙江2017年停业及问题平台分别有92和90家,网络信贷平台进入规范发展时期。这也带来了网络信贷平台服务对象的快速增加:如上海已成为国内网络借款人数最多的省市,2017年底达到170.67万人,比2016年增长了67.05%;浙江省2017年投资人数也达到47.86万人次,比2016年增长705.52%。2017年网贷借款人数在长三角地区呈现出爆发性增长趋势。

从互联网众筹平台来看,长三角地区也是比较集中的地区。如从数量上看,长三角地区上海、浙江和江苏众筹平台数分别为27家、21家和9家,分列全国第3、4、6位,少于北京(57家)和广东(43家)。筹资规模上,上海、浙江和江苏众筹平台数分别为50.65亿元、31.25亿元和20.07亿元,分列全国第2、3、6位,稍微落后北京(54.84亿元)。

二、长三角地区金融产业发展趋势分析

回首2017年,长三角地区的金融业发展获得了长远发展,但是,长三角地区金融产业仍然面临着稳增长、促改革和防风险艰巨任务,特别是在面对当前国际国内经济竞争形势变化带来的不确定风险增加、金融科技发展带来的新的不确定风险前提下,未来长三角地区金融发展仍需在以下几个方面发力前行:

(一)围绕如何更好地服务实体经济

2017年的第五次全国金融工作会议和十九大报告确定了未来我国金融发展的主基调,长三角作为我国经济最活跃的地区之一,在金融服务实体经济方面理应率先有所突破,主要集中在以下几个方面:

一是在金融对科技创新的支持方面。十九大报告中明确支持,要“加快建设实体经济、科技创新、现代金融、人力资源协同发展的产业体系”。2017年9月,上海就发布了《上海银行业支持上海科创中心建设的行动方案(2017-2020年)》,明确了上海银行业支持科创中心建设的发展策略、重点任务和规划目标,提出了支持科技创新的“4465”科技金融框架。上海资本市场也积极助推上海科创中心建设,通过深化多层次资本市场建设的机遇,主动拥抱“新经济”。浙江发布《关于进一步促进科技与金融结合的若干意见》,明确金融支持科技创新的“486”框架。江苏从科技金融专营机构、科技企业上市融资、金融机构创新科技融资模式、科技担保和科技保险以及科技金融园区建设等五个方面推动金融与科技创新的融合。安徽通过发挥引导基金的作用加大金融对科技产业化的扶持作用。

二是金融对中小企业等普惠性金融支持问题研究。自2003年时任联合国秘书长安南提出支持中小企业发展的普惠金融以来,一直是党中央高度关系的问题,如2015年7月和11月,习近平总书记先后两次强调了发展普惠金融,疏通金融进入实体经济特别是中小企业、小微企业的管道。2018年,长三角各省市金融机构在支持中小企业发展力度方面仍然将得以继续。

三是金融对绿色金融体系支持问题的研究。十九大报告中明确提出要“构建市场导向的绿色技术创新体系,发展绿色金融,壮大节能环保产业、清洁生产产业、清洁能源产业。”习近平总书记在2018年的全国生态环境保护大会的重要讲话中明确指出,生态文明建设是关系中华民族永续发展的根本大计,因此,要站在党和国家事业发展全局高度,对新时代推进生态文明建设进行部署,长三角地区的浙江被纳入建设绿色金融改革创新试验区,金融理应在“美丽中国”的进军号令。

(二)依托金融科技推动金融产业规范发展

长三角地区是科技金融发展最快的地区之一,据浙江互联网金融联盟发布的全国首个金融科技中心指数《2017金融科技中心指数》(Fintech Hub Index,简称FHI)显示,长三角地区的上海(第2位)、杭州(第4位)、南京(第8位)均进入前10,其中上海在金融科技产业指数和全国金融科技生态指数方面均列全国第2位(仅次于北京),金融科技体验指数居全国第3位(次于杭州和北京),杭州在金融科技体验指数居全国第1位,金融科技产业指数和全国金融科技生态指数列全国第4位。上海、杭州和南京在金融科技应用广泛的网贷、众筹、第三方支付、大数据征信和区块链五大行业体验均位居前列。金融科技的发展将在很大程度上改变原有的金融布局版图,2017年杭州提出了打造“国际金融科技中心”的战略构想,上海、江苏等都对金融科技发展给予高度关注,随着金融科技在金融领域的持续应用,金融与科技的结合将更加紧密。

(三)加强长三角地区金融协同发展

“十九大”以后,长三角区域协同发展的步伐加快:2017年11月,长三角地区合作与发展联席会议在南通召开。2018年1月在苏州召开了长江三角洲地区主要领导座谈会。2018年4月在浙江衢州召开了长三角城市经济协调会第十八次市长联席会议等。长三角体制机制上的突破力度进一步加大,2018年长三角三省一市成立了长三角区域合作办公室,从原来长三角合作的“三级运作”机制转向合署办公模式,使得长三角区域一体化的进程进一步增强。同时,围绕长三角地区协同发展的“三年行动计划”时间表和路线图正在紧张进行中。金融作为长三角地区重点讨论与推动的专题是长三角共同探讨的话题之一。目前,长三角地区围绕上海国际金融中心建设和上海自贸区金融改革和开放的需求,如何与浙江的金融科技中心建设和南京的区域性金融中心建设协同发展,以及如何把上海自贸区和浙江宁波-舟山自贸区改革的经验对接,如何将上海金融改革的经验与浙江温州、丽水、衢州等地,江苏江苏泰州等金融改革试验区的经验共享是未来长三角地区金融协同发展的重要方向之一。此外,建立长三角地区金融重大事件的常态化应急响应及紧急处置机制,构建完善的跨区域金融风险应急响应和协同处置机制,以防范跨行业跨市场跨地区的风险传递。特别是要明确对跨区域非法金融活动案件联合惩戒的处置原则、方法、标准和具体的可操作流程,从而保护号消费者和投资人的合法权益,守住不发生区域性、系统性金融风险的底线,维护好区域金融安全与稳定。

(四)共同推动长三角地区金融的对外开放

2018年,中国金融业对外开放的步伐明显加快,也为以上海为中心的中国金融改革开放桥头堡的长三角地区带来了新的机遇,目前,取消银行和金融资产管理公司的外资持股比例限制,将证券公司、基金管理公司、期货公司、人身险公司的外资持股比例上限放宽至51%,从今年5月1日起扩大内地和香港两地股市互联互通每日额度,并争取在2018年内开通沪伦通等一系列国家金融改革重大举措,长三角地区的金融业需要抓住对外开放的“高峰”和“潮头”。目前,上海正在积极对接国际金融市场,参与全球市场定价,提升国际影响力和话语权,如2017年4月,迪拜黄金与商品交易所正式上线人民币计价的“上海金”期货合约产品。2018年3月,上海原油期货交易所推出国内首个以人民币计价、境内外投资者同台交易的金融产品原油期货,“中国版”原油期货初步展露国际范。由上海证券交易所、中国金融期货交易所及德意志交易所集团共同设立的合资设立的中欧国际交易所也上市了第一支首次公开发行的股票——青岛海尔股份有限公司D股。上交所与哈萨克斯坦共同建设阿斯塔纳国际交易所,并与中金所、深交所组成联合体成为巴基斯坦证券交易所的战略投资者。长三角地区应积极融入这些金融市场,共同打造中国金融市场“走出去”合力。

[1] 浙江的产业分类在2013年做了一些调整,因此,2016年的数据与2011年数据不能直接比较,但即便如此,浙江的金融业增加值从2013年至2016年也仅增长了9.1%(从2795.13亿元增加到3050.61亿元),浙江的金融业增加值增速不快的趋势仍然存在。这可能有以下两个方面的原因:一是由于2010年以后,浙江金融产业由于受到一系列“违约”事件的影响,原有的产业发展模式受到冲击,因此发展缓慢;二是随着金融科技发展,传统金融业在浙江发展迅速,可能这部分产业增加值没有反映在金融业中。

(撰稿:刘亮 上海社会科学院应用经济所副研究员)